양도소득세율 계산 방법을 조사하다

양도소득세율 계산 방법을 조사하다

부동산 거래의 경우 높은 수준의 금액이 오가기 때문에 이와 관련된 세금도 상당합니다. 따라서 세금과 관련된 비용을 절감하고 싶은 분들이 많은데요. 특히 자신이 보유하고 있던 토지나 주택 등을 매각할 때 발생하는 양도소득세율 계산 방법에 대해 궁금하신 분들이 있어 자세히 알아보고 싶습니다.

양도소득세의 경우 부동산 구입금액과 타인에게 매각할 때 발생한 차액, 즉 해당 소득에 대해 부과되는 세액입니다. 다만 모든 주택이 과세 대상이 아니기 때문에 비과세 요건부터 계산 방법까지 알아야 절세 혜택을 받을 수 있습니다.구입한 주택을 2년간 실거주하면서 1주택자 요건을 갖췄다면 비과세 혜택을 받을 수 있지만 타인에게 팔 때 금액이 9억원 이하여야 합니다.

만약 2년 보유 및 2년 실거주 요건을 충족했더라도 2주택 이상 보유하고 있다면 과세 대상이 될 수밖에 없습니다. 물론 1주택 조건과 함께 2년 보유 및 거주기간 요건을 충족했더라도 판매금이 9억원 이상인 경우에도 세금을 납부해야 합니다. 이전에 거주하던 주택을 정리하지 못한 상태에서 새 둥지를 구입해 이사했다면 일시적으로 2주택자에 해당하고 양도소득세 비과세 혜택을 위해서는 2년 안에 처분해야 한다는 점을 기억하세요.

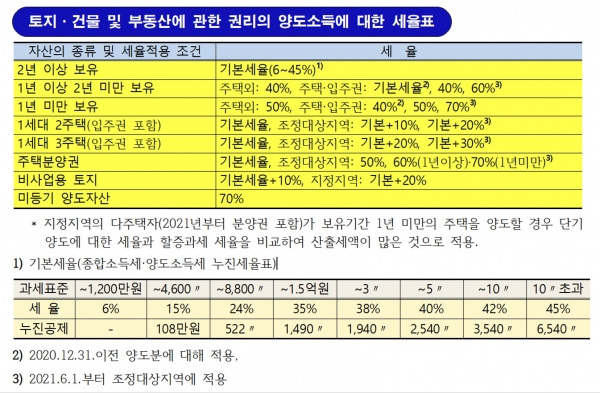

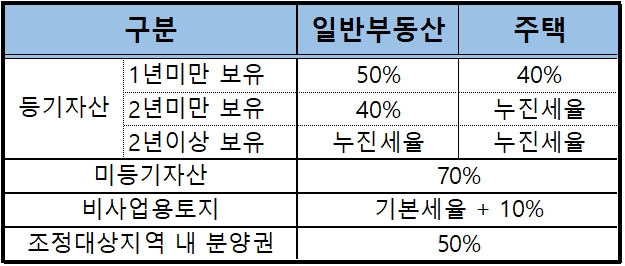

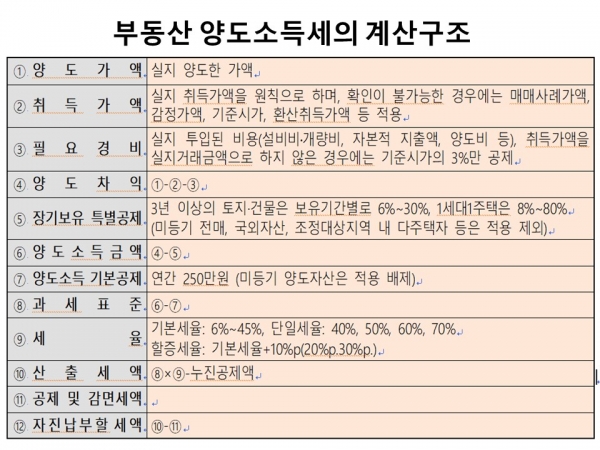

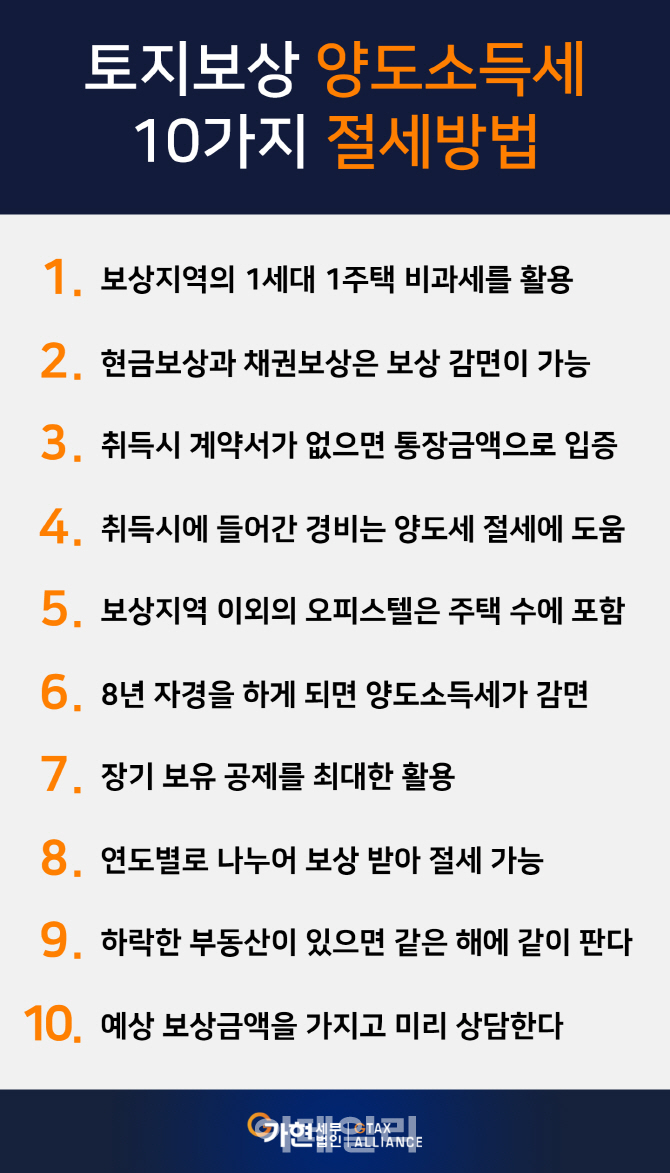

양도소득세 계산 방법을 알아보기 위해서는 양도세의 기본 세율을 알아둘 필요가 있습니다. 양도차익에서 필요경비를 제외한 과세표준에 기본세율을 곱하면 납부해야 할 금액이 산출됩니다. 즉, 다른 사람에게 판 금액에서 구입 금액과 기타 필요 경비를 공제하고 부동산 처분 가격을 산출합니다. 여기서 필요경비란 중개수수료와 법무사비용, 취득세 등이 해당되므로 참고하시기 바랍니다. 또한 부동산을 소유하는 동안 유지보수를 위해 발생한 수리비용도 포함되며 주택의 경우 새시, 보일러 수리 및 교체, 리모델링 비용도 포함됩니다. 물론 이때는 모두 증명할 수 있는 영수증이 필요합니다.

부동산 처분 가격에서 장기보유특별공제액을 제외합니다. 이는 부동산을 3년 이상 보유하면서 실거주를 했다면 일정 금액을 절감해주는 것을 말합니다. 다음으로 감면대상 소득금액 및 기본공제도 제외하면 과세표준이 됩니다. 여기에 마지막으로 양도소득세율을 곱하게 되면 자신이 소유한 주택이나 토지 등을 다른 사람에게 넘길 때 내야 하는 세액을 알 수 있습니다.

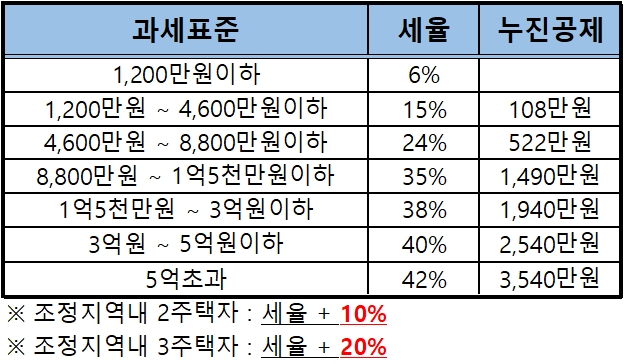

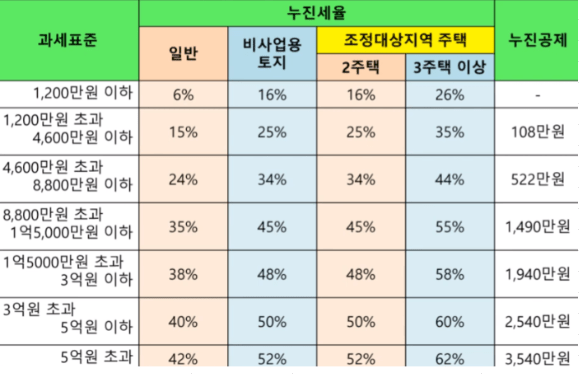

양도소득세 계산 방법을 알기 위해서는 세율도 파악하고 있어야 합니다. 1200만원 이하는 6%, 4600만원 이하는 15%로 구간별로 나뉘어 있으며 해당 금액 이상부터는 공제금액도 있으니 잘 살펴보시기 바랍니다. 양도세 납부는 매년 5월 31일이며, 해당 소득세의 10%에 해당하는 지방소득세는 8월 1일까지 납부 완료해야 합니다. 납부는 홈텍스나 지로에서 하실 수 있습니다.

지금까지 양도소득세율 계산 방법에 대해 배웠습니다. 소유한 주택, 토지 등을 처분할 계획이 있는 경우 기한에 맞춰 납부할 수 있도록 미리 해당 세금을 조회하여 준비하시기 바랍니다. #양도소득세율 #양도소득세계산방법